"Le regard de l’analyste" - La volatilité du fret maritime mondial devrait perdurer

Temps de lecture : min

Les tensions géopolitiques font flamber les coûts du fret maritime, perturbant les chaînes d'approvisionnement mondiales et mettant à mal la rentabilité des entreprises.

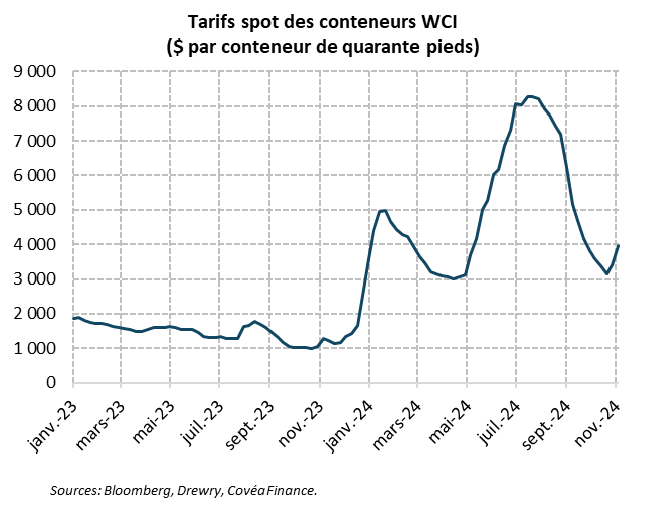

Le coût du fret maritime a montré une volatilité significative en 2024. L’indice mondial des conteneurs (WCI), évalué par le cabinet Drewry et représentant une moyenne pondérée en volume de huit routes de navigation, a atteint un pic de 8 267 dollars par conteneur en juillet, avant de retomber à des niveaux proches de ceux observés en début d’année, soit environ 3 500 dollars.

Cette volatilité est principalement attribuable aux attaques des rebelles Houthis contre des navires en mer Rouge et à la grève des dockers sur la côte Est des États-Unis. Depuis novembre 2023, les Houthis ciblent des navires occidentaux transitant par la mer Rouge, au large du Yémen, entraînant un détournement de ces navires vers le Cap de Bonne-Espérance en Afrique du Sud. Quant à la grève des dockers, elle a provoqué une augmentation des taux de fret, perturbant les opérations dans les principaux ports le long des côtes Est et du Golfe des États-Unis. Cette grève a pris fin le 3 octobre 2024, après un accord de principe conclu entre l’International Longshoremen’s Association (ILA) et la United States Maritime Alliance.

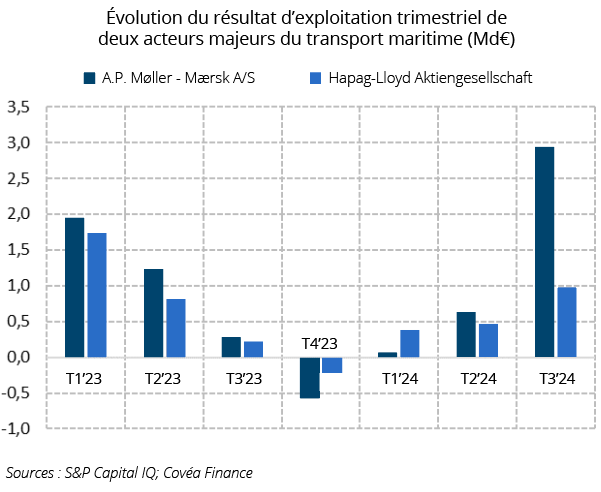

En conséquence, le coût du fret maritime a globalement augmenté en 2024, le WCI atteignant en moyenne 5 009 dollars par conteneur depuis le début de l’année, contre 1 457 dollars en 2023. Cette hausse a favorisé la rentabilité des sociétés de transport de conteneurs telles que Maersk et Hapag-Lloyd. Bien que le détournement des navires sur des trajets plus longs alourdisse leurs coûts opérationnels, l'augmentation du prix du fret compense largement ces coûts supplémentaires liés aux nouvelles liaisons.

Pour les sociétés de transport, le seuil de rentabilité se situe autour de 1 900 dollars par conteneur. En 2023, ces entreprises ont subi une baisse de rentabilité en raison de la chute des prix du fret maritime, due à une surcapacité dans l’industrie du transport, à un affaiblissement de la demande des consommateurs et à des niveaux de stocks élevés dans de nombreux secteurs.

Les réglementations environnementales ont également constitué un poids pour les entreprises de transport maritime. Des normes édictées par l’Organisation maritime internationale (OMI) visent à réduire les émissions nocives telles que les oxydes de soufre (SOx), les oxydes d’azote (NOx) et les gaz à effet de serre, avec un objectif de réduction des émissions absolues de 70 à 80 % d’ici 2040. Pour se conformer, les compagnies doivent

souvent investir dans des technologies et carburants plus propres, augmentant ainsi les coûts d’exploitation.

La hausse des coûts du fret maritime observée en 2024 a entraîné des répercussions sur les coûts des intrants dans de nombreux secteurs, en particulier pour les industries qui dépendent des chaînes d’approvisionnement mondiales pour leurs matières premières et composants. Ainsi, plusieurs constructeurs automobiles européens ont été affectés par des tarifs de fret élevés et des retards dans la réception de composants critiques.

Le secteur des énergies renouvelables a aussi été affecté par la montée des taux de fret. Les coûts de transport plus élevés de composants tels que les panneaux solaires ou les pales d’éoliennes peuvent retarder des projets. Par exemple, le projet de parc éolien de Dogger Bank en mer du Nord, l’un des plus grands parcs éoliens offshore au monde, a rencontré des retards en partie dus à l’augmentation des coûts de transport maritime et à des défis logistiques, repoussant la date d’achèvement au deuxième semestre de 2025.

L’annonce de tarifs douaniers par le président élu Trump, incluant une taxe de 60 % sur les importations chinoises et une surtaxe de 10 à 20 % sur toutes les autres importations, a entraîné à court terme une hausse du coût du fret sur certaines liaisons, notamment entre la Chine et l’Amérique du Nord, certaines entreprises reconstituant des stocks avant l’application de ces tarifs. Cependant, si ces tarifs sont effectivement mis en oeuvre, ils pourraient peser sur le commerce mondial et entraîner à terme une baisse des prix du fret maritime.

De plus, la surcapacité reste une problématique de fond. D’après Hapag-Lloyd, les nouvelles commandes de navires constituent actuellement 18 % de la flotte mondiale, un pourcentage nettement plus élevé qu’avant la pandémie, où il était de 9 %. Étant donné qu’il faut en moyenne deux à trois ans pour construire un nouveau porte-conteneurs, ces commandes pourraient se traduire par des livraisons importantes en 2025, exerçant une pression à la baisse sur les taux de fret et la rentabilité de l’industrie du transport maritime.

Comme nous l’indiquons dans nos Perspectives économiques et financières, les tensions géopolitiques et un monde plus fragmenté demeurent des facteurs de soutien à l’inflation. Même si les taux de fret baissent de nouveau en 2025, ils seront probablement contrebalancés par l’effet des tarifs douaniers américains, attendus en hausse.

Victor LABATE

Analyste financier et extra financier