BCE : la politique budgétaire à la rescousse ?

La BCE a procédé, comme annoncé en juillet dernier, à un nouvel ajustement de sa politique monétaire.

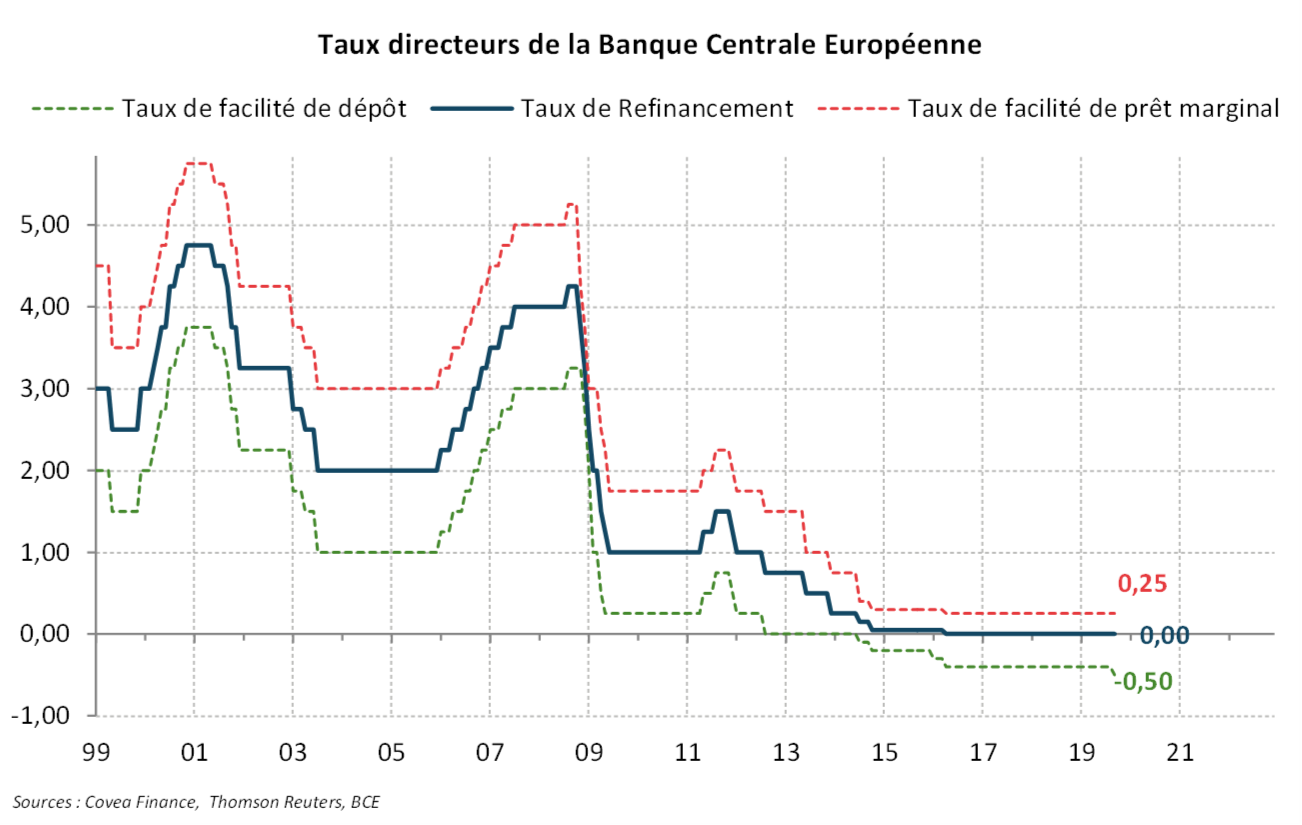

Le comité de politique monétaire a mis en place un ensemble de mesures accommodantes : une diminution du taux de facilité sur les dépôts de 10 points de base, le faisant passer à –0,50 %, une reprise du programme d’achat d’actifs sur un rythme mensuel de 20 milliards d’euros et un assouplissement des modalités de la troisième série d’opérations trimestrielles de refinancement de long terme ciblé (TLTRO III) en supprimant la prime de 10 points de base appliqué à ces opérations. Par ailleurs, la BCE a également mis en place un système de rémunération des réserves à deux paliers (ou système de tiering), dans lequel une partie de l’excédent de liquidité détenu par les banques ne sera pas soumise au taux négatif de la facilité de dépôt. L’objectif affiché de cette mesure est de réduire les effets adverses liés à la mise en place des taux négatifs afin de préserver la transmission de la politique monétaire.

Dans son communiqué, la BCE a supprimé toute référence à une date à partir de laquelle les taux pourraient être remontés en faveur de la seule mention d’un retour durable de l’inflation vers la cible de 2,0 %. De même, aucun horizon de temps n’a été défini pour la reprise du programme d’achat d’actifs. Les prévisions d’inflation ont été revues à la baisse à 1,2 % en 2019 et 1,0 % en 2020, encore loin de l’objectif d’inflation de l’institution, fixé à 2,0 %. Dans ces conditions, la politique monétaire de la BCE devrait donc rester accommodante pour une période de temps prolongée.

Mario Draghi, le président de la BCE, a longuement insisté sur la nécessité pour les dirigeants de la Zone euro de mettre en place une politique expansionniste afin de permettre une augmentation des anticipations d’inflation. La seule politique monétaire ne semble plus, au yeux de la BCE, être en capacité de redresser les anticipations d’inflation.

Taux directeurs de la BCE

« Nouvelle baisse du taux d’intérêt de la facilité de dépôt »

Une politique monétaire plus accommodante et qui s’inscrit dans la durée

« La BCE utilise l’ensemble des outils à sa disposition en procédant à une baisse de son taux de dépôts et à une reprise du programme d’achat d’actifs »

Le conseil des gouverneurs a procédé, comme annoncé lors de sa précédente réunion, à la mise en place d’un ensemble de mesures accommodantes. Premièrement, le taux d’intérêt de la facilité de dépôt a été abaissé de 10 points de base à –0,50 %. Les autres taux d’intérêt, opérations principales de refinancement et facilité de prêt marginal, resteront pour leurs part inchangés, à respectivement 0 % et 0,25 %. Les indications concernant la trajectoire future des taux d’intérêt (Forward Guidance, ou ciblage prospectif des taux d’intérêts) ont également été modifiées. La référence à une date jusqu’à laquelle les taux seront maintenus leurs niveaux (au premier semestre 2020 en juillet dernier) a été supprimée pour faire place à la seule condition de retour de l’inflation à la cible. Désormais, les taux d’intérêt directeur seront donc maintenus jusqu’à ce qu’il ait été constaté que les perspectives d’inflation convergent durablement vers un niveau suffisant proche mais inférieur à 2 % sur l’horizon de la BCE. La BCE a également ajouté que cette convergence devra se refléter de manière cohérente dans la dynamique de l’inflation sous-jacente. La suppression d’une date de référence dans la Forward Guidance de la BCE a été présentée comme un moyen pour le marché d’ajuster dynamiquement ses anticipations au grès des développements macroéconomiques (sans décalage ou ajustement à chaque réunion).

La seconde mesure mise en place par la BCE a été la reprise du programme d’achat d’actif (APP pour Asset Purchase Program). Ce dernier, qui représente en août environ 2600 milliards, était arrivé à terme en décembre 2018. Depuis, la BCE ne procéde qu’au seul réinvestissement des titres acquis arrivant à maturité. Désormais, la BCE procédera à des achats d’actifs à un rythme de 20 milliards d’euros par mois à partir du 1er novembre. Les actifs achetés jusqu’en décembre 2018 continueront d’être réinvestis. Ce rythme d’achat est nettement inférieur au rythme atteint entre 2015 et 2017 (entre 60 et 80 milliards). Ces achats d’actifs concerneront l’ensemble des programme d’achat (PSPP, ABSPP, CSPP et CBPP3). A ce titre, ils pourraient concerner les obligations souveraines et parapubliques, les obligations émises par les entreprises, les titres adossés à des actifs et les obligations sécurisées des banques. Par ailleurs, l’ensemble des titres éligibles pourra désormais avoir un rendement inférieur à celui du taux de dépôt (-0,50 %). Auparavant, cette possibilité était réservée aux seules obligations souveraines et parapubliques (dans le cadre du PSPP). La reprise du programme d’achat d’actif durera jusqu’à ce que la BCE commence à relever les taux d’intérê+t directeurs. Aucun date limite n’a été mentionnée, contrairement à ce qui avait été fait lors de la mise en place de l’APP en 2015. Dès lors, et au regard des prévisions d’inflation de la BCE (1,0% en 2020 et 1,5% en 2021), les taux d’intérêts directeurs risquent donc de rester sur leurs niveaux pour une période de temps prolongée et le programme d’achat d’actif devrait donc s’inscrire dans la durée. Mario Draghi, le président de la BCE, s’est abstenu de répondre aux questions concernant la durée éventuelle du nouveau programme d’achat d’actifs. Il considère par ailleurs que la BCE dispose d’une ample marge de manœuvre pour continuer le programme d’achat d’actif à ce rythme sans avoir à modifier les limites de détention (33 % pour les obligations souveraines).

La troisième mesure concerne la modification des modalités de la troisième série d’opérations trimestrielles de refinancement de long terme ciblé (Targeted Longer-term Refinancement Operations ou TLTRO III), qui doit débuter à partir du 19 septembre. Lors de ces opérations, l’Eurosystème prêtera aux banques des liquidités garanties par la prise en pension d’actifs. Premièrement, le taux d’intérêt appliqué à ces prêts a été ajusté à la hausse, en supprimant la prime de 10 points base initialement prévue. Il correspondra donc au taux d’intérêt de refinancement (fixé à 0 %). Comme lors des opérations précédentes, les banques dont la production de prêts atteindra un certain seuil pourront bénéficier d’un taux préférentiel. Ce taux pourra être aussi bas que le taux de dépôt (-0,50%). Deuxièmement, la maturité de ces opérations de refinancement a été allongée à trois ans (contre deux ans précédemment), ce reste qui plus court que les opérations du TLTRO II (maturité de quatre ans). Enfin, et comme lors des opérations précédentes, les contreparties auront finalement la possibilité de rembourser les prêts avant la fin du programme, au bout de deux ans.

La BCE met en place un système de palier pour la rémunération des reserves excédentaires

« La BCE garde en considération les effets adverses liés aux taux d’intérêt négatifs »

La dernière mesure prise par la BCE concerne la mise en place d’un système de rémunération des réserves à deux paliers (ou système de tiering), dans lequel une partie de l’excédent de liquidité détenu par les banques ne sera pas soumise au taux négatif de la facilité de dépôt. L’objectif affiché de cette mesure est de réduire les effets adverses liés à la mise en place des taux négatifs afin de préserver la transmission de la politique monétaire via le canal du crédit. Une partie des réserves excédentaires sera rémunérée aux taux des opérations principales de refinancement (0,0 %), au lieu du taux de la facilité des dépôts (-0,50 %). Le système de palier ne concerne que les réserves excédentaires des banques, et non les facilités de dépôt. Ces dernières sont également rémunérées au taux de facilité de dépôt mais ne bénéficieront pas d’une exemption. Elles représentent toutefois une part moins importante de l’actif de la BCE. Le montant des réserves excédentaires qui seront exemptées du taux négatif est déterminé comme un multiple des réserves excédentaires. Ce multiple pourra être ajusté périodiquement. A partir du 30 octobre 2019, ce multiple sera fixé à 6, ce qui signifie que le montant des réserves excédentaires exempté du taux d’intérêt négatif sera égal à six fois le montant des réserves obligatoires. Les principaux bénéficiaires de cette mesure seront les banques affichant les plus grosses réserves excédentaires auprès de la BCE, des banques principalement localisées en Allemagne, en France et aux Pays-Bas. A l’inverse, les conséquences de cette mesure devrait être moindre dans les pays dits périphériques.

Interrogé sur les effets adverses de la politique monétaire de la BCE sur le système bancaire européen, Mario Draghi a déclaré que les taux d’intérêt négatifs ne constituaient pas la principale menace et que d’autres considérations devait rentrer en compte. Il a notamment insisté sur les faiblesses structurelles des banques européennes, notamment vis-à-vis de leurs coûts de fonctionnement (avec des ratio de coûts/revenus qui seraient trop élevés). Mario Draghi a toutefois déclaré à plusieurs reprises lors de la conférence que la BCE surveillait attentivement les effets secondaires indésirables liés à la politique monétaire de la BCE.

Le ré-ancrage des anticipations d’inflation sur des niveaux plus élevés comme principale objectif

« La BCE insiste lourdement sur la nécessité d’une politique budgétaire plus expansionniste »

Si le conseil des gouverneurs s’est accordé à l’unanimité sur la dégradation de la conjoncture et sur la nécessité de procéder à un ajustement de sa politique monétaire, des divergences ont fait jour quant aux modalités de cette intervention. La baisse du taux d’intérêt de facilité sur les dépôts et la modification des modalités du TLTRO III ont fait consensus. La mise en place du programme d’achat d’actif, en revanche, a suscité plus de débat au sein du conseil. Plusieurs membres du conseil des gouverneurs ont d’ailleurs publiquement émis des réserves à ce sujet aux cours des semaines précédentes. Il s’agit notamment des gouverneurs de la Banque de France, d’Allemagne et des Pays-Bas. Certains des membres du conseil ont notamment considéré qu’un programme d’achat d’actif n’est justifié qu’en cas de risque déflation. Pour Mario Draghi, la mise en place du programme d’achat d’actif se justifie par la nécessité de ré-ancrer les anticipations d’inflations sur des niveaux plus élevés.

Pour que ce ré-ancrage ait lieu, Mario Draghi a insisté lourdement sur la nécessité de mettre en place une politique fiscale expansionniste. Ce dernier point a par ailleurs fait l’unanimité au sein du conseil. Le président a noté que les pays ayant une politique monétaire comparable mais une politique budgétaire plus expansionniste, avaient enregistré des inflations plus élevées. On peut voir, dans l’emphase apportée à la question de la politique budgétaire, un aveu d’impuissance de la part de la BCE à redresser, par la seule force de sa politique monétaire, les anticipations d’inflation.

Les prévisions d’inflation demeurent bien en-deçà de l’objectif de la BCE

« Les prévisions de croissance sont légèrement revues à la baisse »

Les prévisions de croissance pour 2019 et 2020 ont été revues à la baisse. L’équipe de la BCE prévoit désormais une croissance de 1,1 % en 2019 (contre 1,2 % précédemment), et de 1,2 en 2020 (contre 1,4 % précédemment). En 2019, la BCE s’attend à un prolongement du ralentissement économique sur le deuxième trimestre, en lien avec un contexte extérieur difficile et un ralentissement du secteur manufacturier. Comme lors de la précédente réunion, la BCE souligne la dichotomie persistante entre un secteur industriel en contraction et un secteur des services qui fait preuve de résilience. En dépit des difficultés de l’industrie, les projectionnistes de la BCE tablent sur une résistance de la demande intérieure, qui continuerait à soutenir la croissance sur l’ensemble de la projection. Lors de la réunion, Mario Draghi a noté que, bien qu’en augmentation, le risque de récession demeurait faible.

La BCE considère que la demande intérieure devrait se maintenir et soutenir la croissance, en lien avec des fondamentaux domestiques qu’elle juge bien orientés. En revanche, les prévisions de croissance de la demande extérieure adressée à la Zone euro ont, de nouveau, été revues à la baisse. Les risques baissiers, qui pourraient remettre en cause ces projections, demeurent nombreux. La BCE insiste en particulier sur la possibilité d’une sortie sans accord du Royaume-Uni de l’Union Européenne (dont la probabilité aurait augmenté pour Mario Draghi) et aux risques liés à une intensification des tensions commerciales.

Concernant les perspectives d’inflation, la BCE a revu à la baisse ses prévisions à 1,2 % en 2019 (contre 1,3% précédemment) et à 1,0 % en 2020 (contre 1,4 % précédemment). Une partie de cette révision baissière s’explique par une baisse des projections des prix du pétrole, néanmoins les prévisions d’inflation sous-jacente sont, elles aussi, revues à la baisse à 1,0% en 2019 et 1,2 % en 2020, en lien notamment avec la faiblesse de l’activité. Malgré une nouvelle baisse de taux et une reprise du rythme d’achat d’actifs, les prévisions d’inflation de la BCE demeurent donc largement en-dessous des objectifs de son mandat. Encore une fois, il semble que la BCE considère que c’est désormais à la politique fiscale de prendre le relais pour soutenir la croissance, et par là, l’inflation.

Rédigé par

Pierre Bossuet

Analyste économique

Le 13 septembre 2019

Ce document est établi par Covéa Finance, société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro 97-007, constituée sous forme de société par actions simplifiée au capital de 7 114 644 euros, immatriculée au RCS Paris sous le numéro B 407 625 607, ayant son siège social au 8-12 rue Boissy d’Anglas 75008 Paris. Ce document est produit à titre indicatif et ne peut être considéré comme une offre de vente ou un conseil en investissement. Il ne constitue pas la base d’un engagement de quelque nature que ce soit, ni une évaluation de stratégie ni aucune recommandation d’investissement dans des instruments financiers. Il contient des opinions et analyses générales et non personnalisées conçues par Covéa Finance à partir de données chiffrées qu’elle considère comme fiables au jour de leur établissement en fonction du contexte économique, mais dont l’exactitude et la validité ne sont toutefois pas garanties. Les opinions exprimées dans le document peuvent faire l’objet de modifications sans notification. Covéa Finance ne saurait être tenue responsable de toute décision prise sur la base d’une information contenue dans ce document. Ce document est la propriété intellectuelle de Covéa Finance. Toute Utilisation (définie ci-après), reproduction ou diffusion de tout ou partie du présent document devra faire l’objet d’une autorisation préalable de Covéa Finance. Le destinataire du présent document a connaissance et accepte que les données chiffrées, permettant d’établir les opinions et analyses générales et non personnalisées, peuvent être soumises à l’acquisition de droits vis-à-vis de tiers. Par conséquent, les données chiffrées ne peuvent en aucun cas faire l’objet d’une quelconque Utilisation par le destinataire du document sans l’acquisition préalable des droits nécessaires directement auprès des tiers détenteurs de ces droits. Par ailleurs, le destinataire du présent document a connaissance et accepte que Covéa Finance ne sera en rien responsable de toute utilisation faite desdites données chiffrées et assumera seul toutes les conséquences vis-à-vis des tiers détenteurs des droits associés à ces données. L’ « Utilisation » s’entend comme, et de manière non limitative, la manipulation de la donnée chiffrée, la distribution, la redistribution, l’intégration dans un système d’information ou dans des documents de tous types.